Notícias

O Valor Justo ou Fair Value na Gestão Baseada em Valor e na Avaliação de Empresas

O Fluxo de Caixa é tido como aquele que melhor revela a efetiva capacidade de geração de riqueza de determinado empreendimento.

O Fluxo de Caixa é tido como aquele que melhor revela a efetiva capacidade de geração de riqueza de determinado empreendimento. FIPECAFI, Avaliação de Empresas. MARTINS, Eliseu, p. 275. Valor é a geração de riqueza econômica proveniente de ganhos no futuro através de benefícios de Caixa das atividades operacionais, depois de deduzidos todos os custos dos fornecedores capital à entidade.

Para a avaliação de um empreendimento são necessários os conhecimentos fundamentais como o Negócio, a Empresa e o Mercado, conforme define o Mestre Alexandre Assaf Neto. Devem ser avaliados como serão realizadas a produção, venda, e a logística. Quais os pontos fortes e fracos da empresa, o potencial da concorrência, o comportamento do consumidor e o que o mercado não oferece e o que a empresa poderia agregar em termos de valor ou fornecer um produto inovador.

O custo de oportunidade é um importante item para mensuração do valor da firma, pois sem ele não se pode determinar o quanto foi gerado em excesso ao que poderia, os fornecedores de capital, serem remunerados pelo mercado sem risco. O conceito de risco e retorno é fundamental para avaliação do investimento e apuração do goodwill ou valor adicionado da empresa. Os custos são expressos em taxas de juros, fazendo uma ligação entre o futuro e o presente, trazendo a valores atuais os investimentos e retornos esperados. Além da taxa livre de riscos, o sócio ou investidor deve obter um prêmio pelo risco operacional e sistêmico. Normalmente utiliza-se a SELIC como taxa de juros livre de riscos, acrescentando-se os prêmios pelo Risco País e Riscos da atividade. Ou seja, a taxa de juros deve contemplar todos os riscos do sócio, acionista ou investidor que, do resultado descontado a valor presente, possa obter-se um ganho adicional ou goodwill, apurando-se o seu fair value.

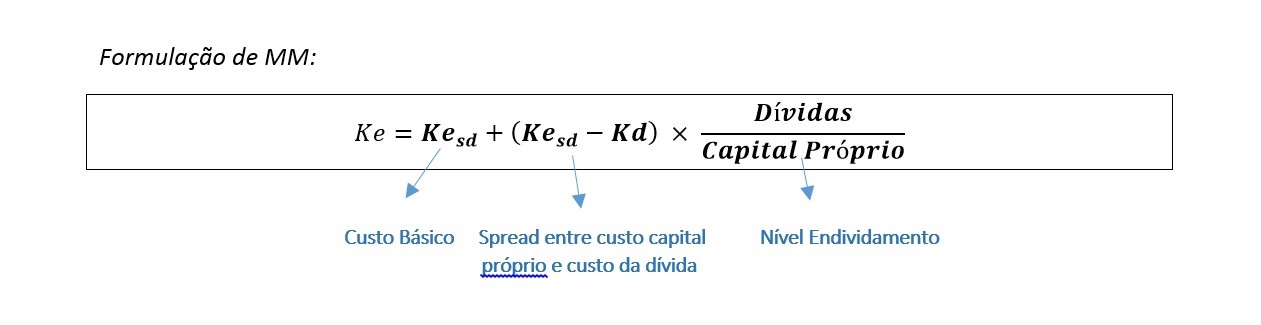

Adicionalmente há de considerar o custo de capital de terceiros, que além do risco operacional são os riscos de financiamento arcados pelo acionista. A dupla Miller e Modigliani (MM) conceituaram que o custo de capital próprio tem um crescimento linear em função do aumento do endividamento, requerendo uma taxa maior de rentabilidade. Para obter-se o custo total de financiamento do investimento próprio e de terceiros apura-se uma média WACC (Weighted Average Cost of Capital ou CMPC (Custo Médio Ponderado de Capital). Portanto, o retorno produzido pelo investimento deve ser o determinado pelo WACC após a formulação de MM.

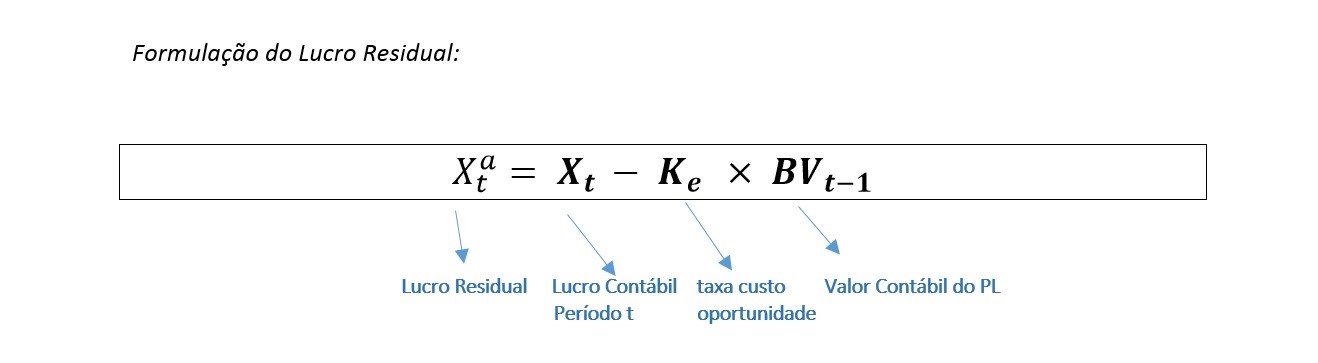

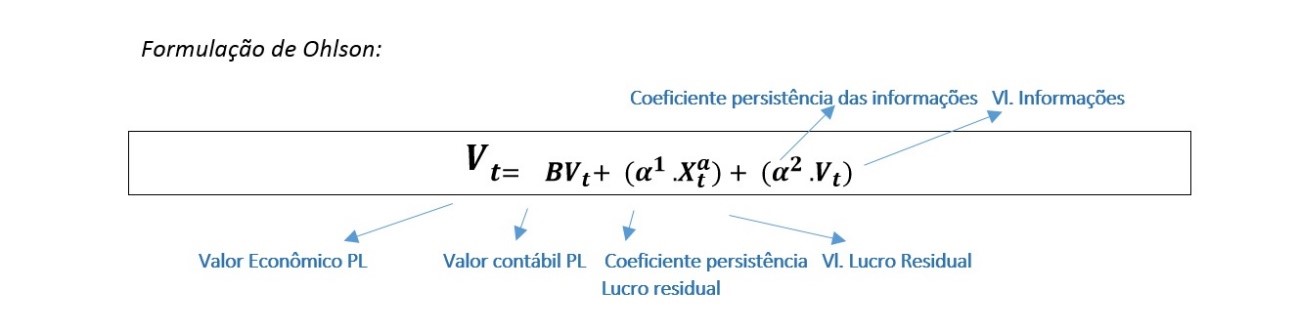

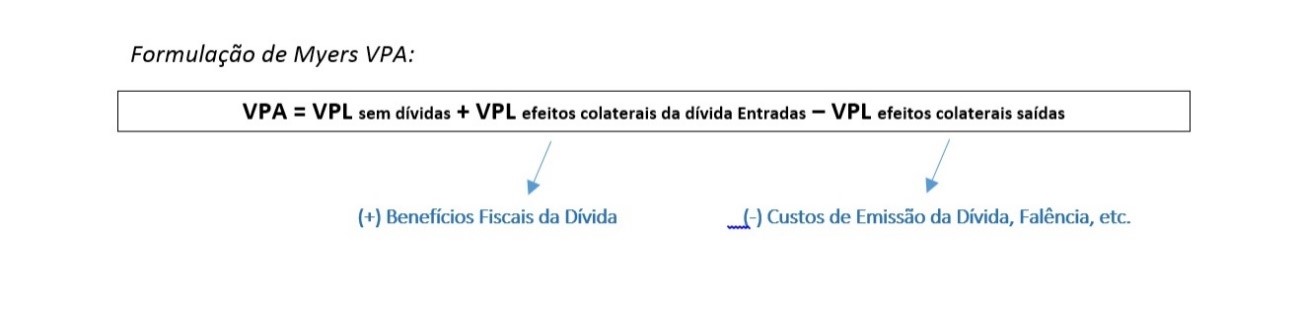

Outras metodologias podem ser adotadas como referência, como o método do Lucro Residual, o modelo de Ohlson e o APV (Adjusted Present Value) ou VPA (Valor Presente Ajustado).

Estrutura dos critérios de Valuation

- Benefícios Econômicos de Caixa em ganhos econômicos previstos para o futuro a uma taxa de desconto a valor presente determinarão o fair value.

- Taxa de Desconto ou custo de oportunidade é a remuneração mínima dos investidores pela taxa livre de risco mais um adicional de risco do negócio.

- Horizontes de Tempo das Projeções em duração determinada de períodos explícito ou perpétuo relativo a continuidade indeterminada

- Risco do Negócio que seja capaz de remunerar o risco da própria empresa

A Gestão Baseada em Valor

- Benefícios Econômicos de Caixa através da criação de valor e maximização de riqueza

- Métricas de Valor se estão agregando ou não valor

- Direcionadores de Valor ou Value Drivers pelas medidas obtidas do desempenho

- Políticas de Remuneração de pessoal baseada no valor pelo excesso gerado (goodwill), inclusive considerando o custo de capital.

Avaliação de Empresas pelo Método de Fluxo de Caixa Descontado

- Compra e Venda de Empresa

- Fusão e Cisão

- Sucessão Familiar

- Análise de Viabilidade Econômica

A Gestão Baseada em Valor traz para a entidade muitos benefícios tanto no aspecto de acompanhamento da sua efetiva performance do valor adicionado tanto quanto da avaliação de desempenho do pessoal, sendo um critério bastante razoável e consistente onde se verificará o ganho adicional goodwill ou a destruição de valor da firma.

As premissas ou statements de valuation devem ser bem definidos e avaliados por um profissional especializado, que requer o cuidado técnico adequado a fim de evitar distorções e resultados inconsistentes.

(*) João Marcos Góes. Contador, Consultor em Gestão Empresarial, Auditor Interno, Perito Contábil. Pós-Graduado em Planejamento Contábil e Tributário. CEO Góes & Associados Consultoria de Negócios www.goesassociados.com.br